この記事は、2023年(令和5年)10月から導入されるインボイス制度(適格請求書等保存方式)について解説します。

売上1,000万円以下の自営業は必読です。

インボイス制度開始でどうなるか、先に述べます。

売上1,000万円以下の自営業さん

売上として計上していた消費税…今後は納税が必要な可能性あります。消費税を納税しなければ仕事が減る可能性があります。

詳しく解説していきます。

インボイス制度を知るために「消費税と免税業者」を知る

インボイス制度を知るには、消費税の仕組みを知る必要があります。

インボイス制度(適格請求書等保存方式)という名称ですが、ポイントは消費税。

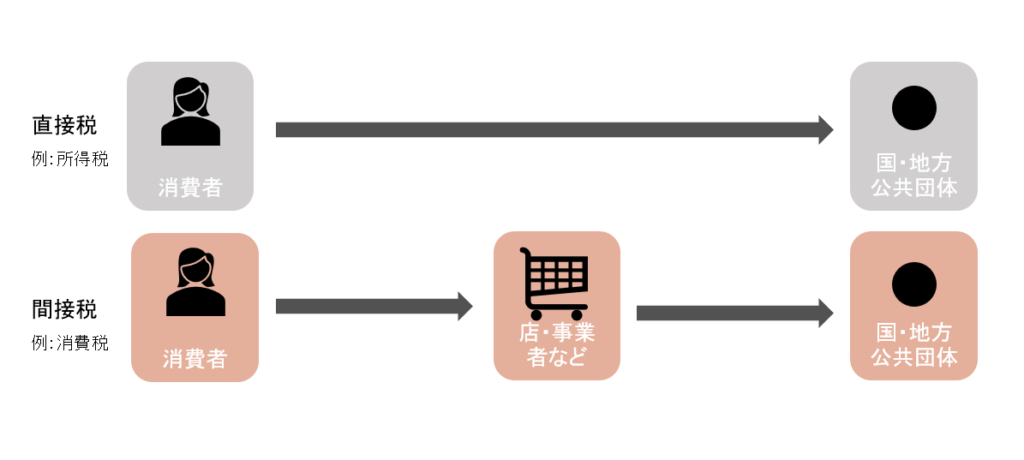

消費税は間接税です。

上記の図にあるように、消費税は消費者が商品を購入するときに10%を消費税として上乗せしてお店に払います。

お店(納税義務者)はお客様から預かった消費税を国に納めます。(※補足:厳密には預かった消費税から仕入れで問屋等に支払った消費税を差し引いて国に納めます)

なんですが…

お客様から預かった消費税を国に納税していない業者もいます!

もちろん合法的にです。

この業者のことを免税事業者といいます。(わが家もそうです!)

売上1,000万円以下の個人事業主は、預かった消費税を国に納めなくても問題ない制度なんです。

預かった消費税を合法的に売上としてカウントできる売上1,000万円以下の事業者のこと

インボイス制度の概要

消費税と免税事業者について理解したら、いよいよインボイス制度についてです。

インボイス制度の表向きの意味

インボイス制度とは何かというと

です。

それでは上記の「要件を満たす請求書」とは何でしょうか?

原則下記の項目を掲載している請求書のことです。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤ 消費税額等(端数処理は一請求書当たり、税率ごとに1回ずつ)

⑥ 書類の交付を受ける事業者の氏名又は名称

国税庁発行のリーフレットより抜粋

これらの項目を満たした請求書を交付・保存すればいいだけです。

ですが、①番に恐ろしい秘密が隠されています。

インボイス制度の本当の意味~外堀から固めて免税事業者を潰す制度~

実はわが家の夫のような免税事業者は適格請求書発行事業者にはなれません。

つまり…

免税事業者のままでは、要件を満たす請求書(=インボイス)が発行できないのです!

それの何が問題かというと

インボイスの発行ができないということは、取引先は正当な請求書が手元に残らないため取引先の税金負担が増えるのです。

つまり、取引先は免税事業者との取引をすることで損をすることになります。

ってことは、免税事業者に仕事を与えなくなっていくのです。

なぜ一人親方がインボイス制度により打撃を受けるのか

インボイス制度により業界を揺るがすレベルで大打撃が予想されているが一人親方。

免税事業者の一人親方を例にした、以下のケースをご覧ください。

- A親方…一人親方(免税事業者)

- B社…元請会社

- C建設…大手建設会社

*一般客からのリフォーム工事がC→B→Aの順番で依頼されていくイメージを持ってご覧ください。

①C建設からB社に¥55,000(¥50,000+消費税¥5,000)の工事の依頼があった

⇓

②B社はA親方に¥33,000(¥30,000+消費税¥3,000)で同工事を委託した

⇓

③工事完了!それぞれが以下の請求書を発行した

A親方はB社に対して¥33,000の請求書を発行

B社はC建設に¥55,000の請求書を発行

⇓

④請求書通り、C建設はB社に¥55,000を支払い、B社はA親方に¥33,000を支払った

上記ケースで、B社が納税する消費税について、現行とインボイス制度開始後の違いは以下です。

| 現行 | インボイス制度開始後 |

| ¥5,000(C建設から支払われた消費税)-¥3,000(A親方に支払った消費税) =¥2,000を消費税として納税 | B社はA親方からの請求通り¥33,000支払ったのに、現行の¥2,000に加えて¥3,000の消費税も納税が必要。 →¥5,000を消費税として納税 |

A親方が免税事業者だから、B社が従来より多く消費税を負担するのです。(B社はA親方にも国にも消費税を支払うことに)

ちょっと難しいのでめちゃくちゃ簡単に雑に伝えます・・・つまり

B社は今まで通り消費税納税しないA親方のせいで税金の負担が増えるのです!!

こうなるとB社の営業さんは、

B社の営業

B社の営業と、なりますね。

そこに税務署で「適格請求書発行業業者の申請」を行ったX親方(課税事業者)の登場です。

こうなります。

A親方はどんどん仕事が減るでしょう。

厳しいです。

フリーランス1人のために、消費税を何十万、何百万と負担する業者はほとんどいないでしょう。

対策は?…結論、課税事業者になるしかなさそう

A親方のようなフリーランスはどうすればよいでしょうか。

考えられる現実的な対策は主に2パターンです。

税務署で「適格請求書発行業業者の登録申請」を行う(つまり課税事業者になる)

売上が1,000万円未満でも消費税を納税する方法です。

売上1,000万円以下でも手続きすれば課税事業者になれます。

課税事業者になればインボイスの請求書発行は可能なので、取引先の負担はこれまで通りです。

インボイス制度のせいで一人親方自身の税負担は増えますが、インボイス制度のせいで仕事が減ることは避けられます。

事業を今まで通り継続していく場合、ほとんどがこの方法になるでしょう。

ただし開始後長期にわたり経過措置の期間があります。

国の出方、取引先の見解など、様子をみて決めていく事業者もいるかもしれませんね。

※わが家の夫は取引先の意向で課税業者になると思われます。

消費税の納税にあたっては「簡易課税制度」という制度があります。

実際の仕入れ・経費がどうであれ、売上に対して「みなし仕入率」を乗じた金額分を差し引いた金額に対しての消費税を納税する制度です。

各業種ごとに「みなし仕入率」が決まっています。

特に一人親方は簡易課税制度を選択する方がメリットが大きい可能性ありです。

※ケースにもよるので一概には言えません。詳しくは税理士・税務署などで確認してみてくださいね。

消費税を取引先に負担してもらう代わりに単価を下げる(おすすめできない方法)

インボイス制度の対策として上がっている方法のひとつです。

単価を税金分下げることで、取引先の負担は今まで通りになるという方法。

取引先が複数ある場合は現実的な方法と言えませんね…

だってすべての取引先が「単価を下げればいいよ」なんて言ってくれるとは限りませんから。

取引先が1か所で、一人親方に交渉能力・優秀な技術がある場合など、限られたケースで有効かもしれません。

正確な請求書を作成するための準備をしておこう!

消費税がポイントですが、そもそもインボイスとは請求書のこと。

今後は請求書の正確性も更に大事になります。

もちろん従来通り手書きやExcelで自作した請求書もOK。

とは言え請求書作成をもっと簡単に済ませたいとは思いませんか?

確定申告でおなじみの弥生シリーズ「請求書作成サービスMISOCA」は非常に便利です。

請求書は月5通までならずっと無料でご利用可能!

\公式サイトから登録してみる/

【まとめ】制度は始まる!どう最小限の打撃にするかがポイント

今回の記事では2023年10月より開始となるインボイス制度について解説しました。

一応段階的に制度を進めていくための経過措置期間が10年設けられています。

しかし今後、インボイス制度について大きな変更がないようなら

「課税事業者になりインボイスの請求書を発行する」

が主流になりそうです。

そうなれば個人事業主の税負担は増額します。

負担を少しでも減らすためには

- 簡易課税制度の方がメリットがあれば適用する

- この際一念発起…自ら会社を立ち上げる(状況次第では有効ですが勇み足は厳禁)

- 節税・節約に力を入れる

上記を今から考えていき必要があります。

\おすすめの請求書作成ツール/

コメント